Mức thuế hộ kinh doanh từ 01/01/2026, hộ kinh doanh không còn áp dụng thuế khoán, mà chuyển sang kê khai và nộp thuế dựa trên doanh thu và/hoặc thu nhập thực tế. Hai sắc thuế chính mà hộ kinh doanh cần quan tâm là:

- Thuế Giá trị gia tăng (GTGT)

- Thuế Thu nhập cá nhân (TNCN)

Việc có phải nộp hay không, và nộp bao nhiêu, phụ thuộc trực tiếp vào mức doanh thu năm.

1. Thuế Giá trị gia tăng (GTGT) từ 2026

Ngưỡng doanh thu quyết định nghĩa vụ GTGT

- Doanh thu từ 500 triệu đồng/năm trở xuống

👉 Không chịu thuế GTGT - Doanh thu trên 500 triệu đồng/năm

👉 Phải nộp thuế GTGT theo phương pháp trực tiếp trên doanh thu

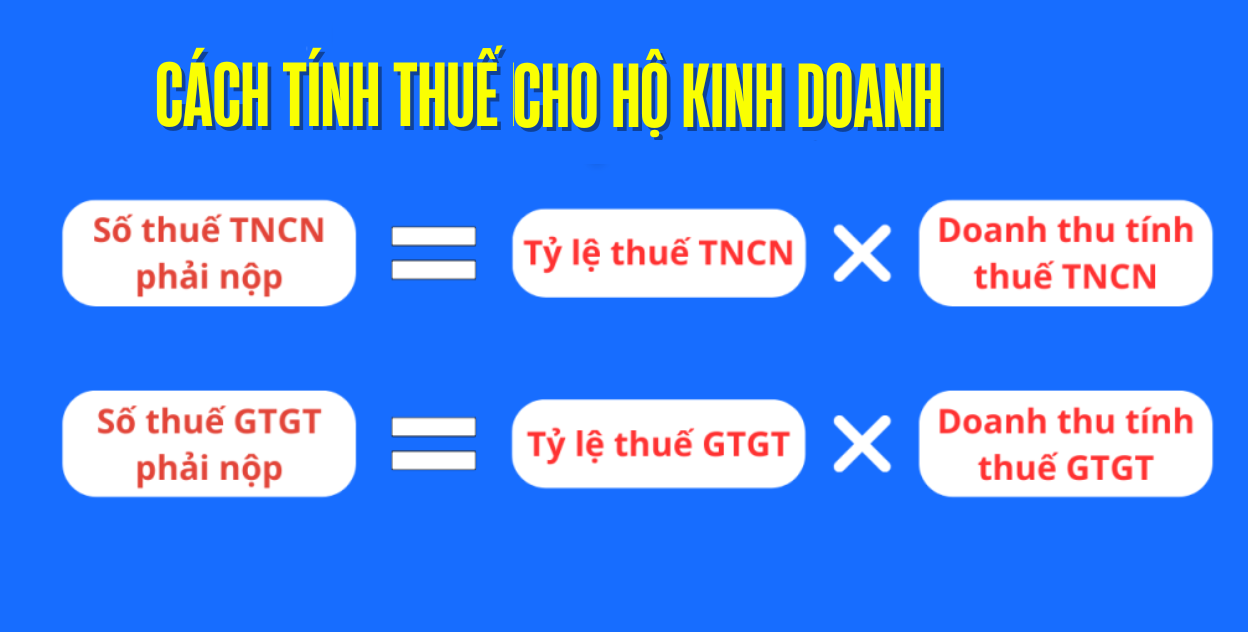

Cách tính thuế GTGT

Thuế GTGT = Doanh thu tính thuế × Tỷ lệ % GTGT

Tỷ lệ % phụ thuộc ngành nghề

- 1) Phân phối, cung cấp hàng hóa: 1%;

- 2) Dịch vụ, xây dựng không bao thầu nguyên vật liệu: 5%;

- 3) Sản xuất, vận tải, dịch vụ có gắn với hàng hóa, xây dựng có bao thầu nguyên vật liệu: 3%;

- 4) Hoạt động kinh doanh khác: 2%;

(Tỷ lệ cụ thể áp dụng theo Luật Thuế GTGT và văn bản hướng dẫn thi hành từ 2026

👉 Lưu ý quan trọng: GTGT của hộ kinh doanh không khấu trừ đầu vào, mà tính trực tiếp trên doanh thu.

2. Thuế Thu nhập cá nhân (TNCN) từ 2026

2.1. Trường hợp được miễn thuế TNCN

- Doanh thu từ 500 triệu đồng/năm trở xuống

👉 Không phải nộp thuế TNCN

2.2. Trường hợp phải nộp thuế TNCN

Khi doanh thu trên 500 triệu đồng/năm, hộ kinh doanh phải nộp thuế TNCN theo một trong hai phương pháp, tùy quy mô doanh thu.

Phương án 1: Nộp thuế TNCN theo thu nhập (Doanh thu – Chi phí)

Áp dụng khi hộ kinh doanh:

- Có khả năng theo dõi chi phí

- Có hóa đơn, chứng từ hợp lệ

- Muốn phản ánh đúng hiệu quả kinh doanh thực tế

Thuế TNCN = Thu nhập tính thuế × Thuế suất

Thuế suất áp dụng:

- Doanh thu trên 500 triệu đến 3 tỷ đồng/năm: 15%

- Trên 3 tỷ đến 50 tỷ đồng/năm: 17%

- Trên 50 tỷ đồng/năm: 20%

👉 Phương pháp này áp dụng ổn định trong 02 năm liên tiếp.

Phương án 2: Nộp thuế TNCN theo tỷ lệ % trên doanh thu vượt 500 triệu

Áp dụng chủ yếu cho hộ:

- Doanh thu trên 500 triệu đến 3 tỷ đồng/năm

- Không đủ điều kiện hoặc không muốn theo dõi chi phí

Thuế TNCN = (Doanh thu – 500 triệu) × Tỷ lệ %

Tỷ lệ % theo ngành nghề:

- Phân phối, cung cấp hàng hóa: 0,5%

- Dịch vụ, xây dựng không bao thầu vật liệu: 2%

- Sản xuất, vận tải, xây dựng có bao thầu vật liệu: 1,5%

- Cho thuê tài sản (trừ lưu trú): 5%

- Kinh doanh nội dung số, quảng cáo số, game, phim, nhạc số: 5%

- Hoạt động kinh doanh khác: 1%

👉 Nếu 2 năm liên tiếp doanh thu vượt 3 tỷ, hộ kinh doanh bắt buộc chuyển sang phương pháp tính theo thu nhập (doanh thu – chi phí) từ năm tiếp theo.

3. Một số lưu ý thuế cực kỳ quan trọng từ 2026

- Doanh thu tính thuế là toàn bộ tiền bán hàng, cung ứng dịch vụ, không phân biệt đã thu tiền hay chưa

- Hóa đơn điện tử:

- Doanh thu từ 1 tỷ đồng/năm trở lên: bắt buộc sử dụng

- Từ 500 triệu – dưới 1 tỷ: khuyến khích, được hỗ trợ

- Hộ kinh doanh tự xác định và chịu trách nhiệm về số thuế phải nộp

- Cơ quan thuế quản lý bằng dữ liệu hóa đơn, nền tảng số, ngân hàng, sàn TMĐT

Cụ thể, tra cứu tỷ lệ % thuế hộ kinh doanh tính trên doanh thu quy định như sau:

| Trường hợp | Căn cứ tính thuế | Thuế suất TNCN (%) | Thuế suất GTGT (%) |

| Xác định được chi phí | Doanh thu dưới 03 tỷ | 15% | Tương tự như nhóm không xác định được chi phí |

| Doanh thu từ 03 – 50 tỷ | 17% | Tương tự như nhóm không xác định được chi phí | |

| Doanh thu trên 50 tỷ | 20% | Tương tự như nhóm không xác định được chi phí | |

| Không xác định được chi phí (với nhóm doanh thu dưới 3 tỷ) | Phân phối, cung cấp hàng hoá | 0,5% | 1% |

| Sản xuất, vận tải, dịch vụ có gắn với hàng hoá, xây dựng có bao thầu nguyên vật liệu | 1,5% | 3% | |

| Dịch vụ, xây dựng không bao thầu nguyên vật liệu | 2% | 5% | |

| Cung cấp sản phẩm và dịch vụ nội dung thông tin số về giải trí, trò chơi điện tử, phim số, ảnh số, nhạc số, quảng cáo số | 5% | 5% | |

| Cho thuê bất động sản, trừ hoạt động kinh doanh lưu trú | 5% | 5% | |

| Các ngành còn lại | 1% | 2% |